Лучшие посты

- Выбрать посты из сообщества:

ФНС хочет пересмотреть правила налоговой резиденции в России

Деофшорзиация в России Вступивший в силу «01» января 2015 года так называемые закон «о контролируемых иностранных компаниях» (сокращенно КИК), обязывает российских бенефициаров зарубежных компаний и структур до 1 апреля 2015 года уведомить ФНС о владении более 10% в таких компаниях.

Вступивший в силу «01» января 2015 года так называемые закон «о контролируемых иностранных компаниях» (сокращенно КИК), обязывает российских бенефициаров зарубежных компаний и структур до 1 апреля 2015 года уведомить ФНС о владении более 10% в таких компаниях. Такие правила применяются исключительно к налоговым резидентам РФ. Согласно текущему законодательству налоговыми резидентами РФ считаются те, кто проводит в стране более 183 дней в течении следующих подряд 12 месяцев (обратите внимание, в расчет принимается не календарный год!). Если физическое лицо находится на территории РФ меньше указанного срока, то оно утрачивает статус налогового резидента и, как следствие, обязанности по закону о КИК (включая уведомление налоговых органов об участии иностранных компаниях и контроле над ними)

Однако у Федеральной Налоговой Службы иное мнение относительно трактовки «налоговый резидент». Служба подготовила письмо (№ СА-4-14/460 от «12» февраля 2015 года) о критериях признания физического лица налоговым резидентом (полный текст письма ниже по тексту). В частности ФНС ссылается на положения международных договоров России об избежании двойного налогообложения из которых следует, что физическое лицо может рассматриваться в качестве налогового резидента России, если

а) оно располагает в ней постоянным жилищем, либо

б) имеет в России центр жизненных интересов (который на практике определяется по месту нахождения семьи, основного бизнеса или работы.

Таким образом, сам по себе факт нахождения физического лица в Российской Федерации менее 183 календарных дней в течение 12 следующих подряд месяцев не приводит к автоматической утрате статуса налогового резидента России.

Не секрет, что отказ от налогового президентства РФ является одним из действенных способов уйти от требований «Закона о КИК» и можно было предположить, что ФНС России постарается закрыть эту брешь. Своим письмом ФНС старается изменить толкование термина «налоговое резидентство», прописанное в Налоговом Кодексе (НК РФ)

Читать дальше →

Правила трансфертного ценообразования в Сингапуре

Сингапур

Общая характеристика правил трансфертного ценообразования в Сингапуре

В Сингапуре действуют правила трансфертного ценообразования, которые в целом не отличаются от мировой практики.

Хотя налоговое законодательство Сингапура не содержит конкретное положение, предусматривающее использование принципа «вытянутой руки» для операций со связанными сторонами, различные положения Закона Сингапура о подоходном налоге (например, разделы 32 и 531) предусматривают концепцию или правила использования принципа вытянутой руки. Кроме того, этот принцип нашел отражение во всех Соглашениях об избежании двойного налогообложения Сингапура (как правило, в статье 7 (Прибыль от предпринимательской деятельности) и статье 9 (Ассоциированные предприятия)).

Читать дальше →

-

+9

- nooffshore

- 26 февраля 2015, 16:22

- 0

- 1

Частные Семейные Фонды в Лихтенштейне: Ликбез

Лихтенштейн Фонд представляет собой совокупность некоторых активов, управляемых в пользу бенефициаров. Некоммерческие фонды являются отдельным юридическим лицом.

Фонд представляет собой совокупность некоторых активов, управляемых в пользу бенефициаров. Некоммерческие фонды являются отдельным юридическим лицом.Суть некоммерческого фонда состоит в том, что учредители фонда передают фонду некоторые активы для владения и управления этими активами в интересах бенефициаров фонда либо для достижения каких-либо других целей. Управление активами осуществляется руководством фонда.

Читать дальше →

Великобритания отклонила инициативу ЕС по борьбе с трансграничной налоговой оптимизацией

Великобритания

Великобритания откажется от планов, объявленных в Брюсселе на этой неделе по борьбе с налоговыми уклонениями мультинациональных корпораций, которые достигли промышленных масштабов

David Gauke, финансовый секретарь казначейства, сказал представителям Европейского парламента, что Великобритания не будет принимать меры, чтобы ввести общие правила налогового регулирования. По его словам Великобритания придерживается принципов налоговой конкуренции. Это стало шоком для представителей Европарламента.

Читать дальше →

Чем больше недвижимости, тем больше налоги: что ожидает владельцев недвижимости во Франции?

Франция С января 2015 г. во Франции планируется введение повышенной ставки налогообложения на недвижимость в районах «повышенного» спроса (Париж, Иль-де-Франс, побережье Средиземноморья и Атлантического океана, Марсель, Бордо, Лион и Альпы).

С января 2015 г. во Франции планируется введение повышенной ставки налогообложения на недвижимость в районах «повышенного» спроса (Париж, Иль-де-Франс, побережье Средиземноморья и Атлантического океана, Марсель, Бордо, Лион и Альпы). Владельцы второго и последующего жилья, в том числе используемого для каникул и отдыха, будут обязаны заплатить налог на недвижимость на 20 % больше. Это составит примерно 150 евро дополнительно к среднему размеру налога в размере 464 евро в год.

Вместе с тем, решение о повышении налога на 20% будут отдано на усмотрение региональных властей.

Несмотря на критику подобной инициативы, планируется, что повышение налогового бремени заставит владельцев сдавать пустующее жилье в наем. А это, в свою очередь, будет способствовать решению проблемы доступности жилья.

«Ожидаемые изменения»: обрадуются ли им инвесторы?

Деофшорзиация в России

Советом Федерации одобрен Федеральный закон «О внесении изменений в часть вторую НК РФ и отдельные законодательные акты РФ». В числе нововведений можно выделить положения о повышении налоговых ставок по дивидендам, которые будут применяться уже с 2015 года.

Читать дальше →

Чем отличаются системы учета товраных знаков: WIPO vs OHIM

Блог компании Lexmans В настоящей статье приведен анализ Мадридской системы международной регистрации товарных знаков (World Intellectual Property Organization, далее – WIPO, Мадридская система регистрации) в сравнении с системой, предлагаемой Ведомством по гармонизации на внутреннем рынке (Office for Harmonization in the Internal Market (Trade Marks and Designs), далее – OHIM, Ведомство по гармонизации).

В настоящей статье приведен анализ Мадридской системы международной регистрации товарных знаков (World Intellectual Property Organization, далее – WIPO, Мадридская система регистрации) в сравнении с системой, предлагаемой Ведомством по гармонизации на внутреннем рынке (Office for Harmonization in the Internal Market (Trade Marks and Designs), далее – OHIM, Ведомство по гармонизации).

1. Основное различие, которое может повлиять на выбор той или иной системы в зависимости от желаемых целей.

Система WIPO, Мадридская система регистрации товарных знаков управляется Международным бюро Всемирной организации интеллектуальной собственности (далее – Международное Бюро ВОИС) и предлагает удобный способ индивидуализировать бизнес в большом количестве стран по всему миру. Данная система базируется на двух международных договорах: Мадридском соглашении о международной регистрации знаков (подписан в 1892 год) (далее – Мадридское соглашение, Соглашение) и Протоколе к Мадридскому соглашению о международной регистрации знаков (подписан в 1989 год) (далее – Мадридский Протокол, Протокол). Количество стран, которые присоединились к указанным договорам, в 2015 году составляет чуть более 90. Таким образом, подав одну заявку на регистрацию в рамках данной системы, можно получить защиту товарного знака во многих странах мира, выбрав их самостоятельно. Представляется, что подобный вариант более предпочтителен для крупных компаний, планирующих или уже осуществляющих свою деятельность на международной арене.

Система OHIM, предлагаемая Ведомством по гармонизации, больше подойдет для небольшого или среднего бизнеса, или для компаний, нацеленных на работу в Европе, так как единая заявка на регистрацию в данной системе позволяет защитить товарный знак на общеевропейском уровне, а именно: сразу во всех государствах, входящих в Европейский союз (далее – ЕС).

Более простой по предъявляемым требованиям можно считать Европейскую систему (OHIM), так как в ней перед подачей заявки на регистрацию единого европейского товарного знака не требуется иметь базовую национальную регистрацию или поданную заявку на регистрацию в патентном ведомстве страны-участницы ЕС

Читать дальше →

Продолжение борьбы с незаконной легализацией денежных средств в рамках EC

Деофшоризация в мире По данным МВФ, ОЭСР, ФАТФ объем отмывания денежных средств, в том числе посредством уклонения от налогов, достигает 5% от мирового ВВП. В связи с этим принятие поправок к Третьей Директиве ЕС 2005/60/ЕС о предотвращении использования финансовой системы с целью отмывания денег и финансирования терроризма, которые в настоящее время обсуждает Европейская комиссия, является последовательным и неизбежным шагом.

По данным МВФ, ОЭСР, ФАТФ объем отмывания денежных средств, в том числе посредством уклонения от налогов, достигает 5% от мирового ВВП. В связи с этим принятие поправок к Третьей Директиве ЕС 2005/60/ЕС о предотвращении использования финансовой системы с целью отмывания денег и финансирования терроризма, которые в настоящее время обсуждает Европейская комиссия, является последовательным и неизбежным шагом. Читать дальше →

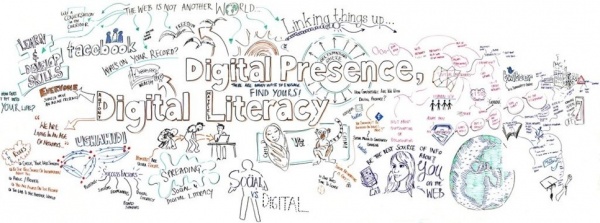

Новый критерий в корпоративном налогообложении: «значительное цифровое присутствие»

Деофшоризация в мире В 2013 году Организация экономического развития и сотрудничества (ОЭСР) опубликовала план по борьбе с переносом прибыли и снижением налоговой базы (Base Erosion and Profit Shifting Action Plan).

В 2013 году Организация экономического развития и сотрудничества (ОЭСР) опубликовала план по борьбе с переносом прибыли и снижением налоговой базы (Base Erosion and Profit Shifting Action Plan). Основной целью разработки этого документа стало предоставление государственным органам эффективных инструментов по предотвращению схем минимизации налогообложения, построенных на уклонении от налогообложения в «домашней» юрисдикции, например, за счет вывода доходов через операционные (дочерние) структуры в низконалоговые юрисдикции.

Последовательно развивая заложенные в руководстве идеи, в 2014 году ОЭСР внесла предложение об использовании концепции «виртуального постоянного представительства» на основе понятия «значительное цифровое присутствие». Предполагается, что новый критерий налогообложения будет препятствовать компаниям, осуществляющим бизнес через интернет, уклоняться от налогообложения.

Так, критерий «значительное цифровое присутствие» расширит понятие налогового резидентства. Это позволит «привязать» налоговое резидентство к тому месту, где фактически сосредоточен потребительский рынок. Соответственно, налогообложение будет осуществляться в юрисдикции, в которой находятся именно основные потребители контента, даже если формально лицо, оказывающее такие услуги, с точки зрения традиционного подхода не является налоговым резидентом такой юрисдикции. Как следствие, такое нововведение может повлечь введение налога на источник выплаты дохода в отношении «виртуального постоянного представительства».

Полный отчет ОЭСР по данному вопросу

C 01.01.15 Физические лица резиденты РФ будут обязаны подавать в налоговые органы отчеты о движении средств по своим счетам за рубежом

Деофшорзиация в России С 1 января 2015 года вступают в силу изменения в Федеральный Закон №173-ФЗ «О валютном регулировании и валютном контроле». Теперь физические лица, являющиеся налоговыми резидентами РФ и имеющие банковские счета за рубежом, должны будут обязаны предоставлять в налоговый орган отчет о движении средств по счетам (вкладам) с подтверждающими банковскими документами.

С 1 января 2015 года вступают в силу изменения в Федеральный Закон №173-ФЗ «О валютном регулировании и валютном контроле». Теперь физические лица, являющиеся налоговыми резидентами РФ и имеющие банковские счета за рубежом, должны будут обязаны предоставлять в налоговый орган отчет о движении средств по счетам (вкладам) с подтверждающими банковскими документами.В настоящие время физические лица — резиденты должны только предоставлять по запросу налоговых органов информацию о балансе и выписки с таких счетов.

Форма, а также порядок ее заполнения находятся в стадии рассмотрения и могут поменяться. Предполагается, что отчетным периодом будет являться календарный год, а подавать отчетность будет необходимо в течение 30 дней по окончании отчетного периода. Так, первый отчет в отношении движения средств по счетам (вкладам) в банках за пределами РФ за 2015 год необходимо будет представить до 30 января 2016 года.

Предлагаемая к подаче форма может вызвать значительные сложности для физических лиц при ее заполнении, поскольку данная форма предполагает разделение всех транзакций по типам валютных операций, установленных ЦБ РФ, включая зачисления и списания средств за отчетный период, что может быть весьма затруднительно на практике.

PS: Всех с праздниками!

По материалам EY

Международные курьерские службы будут выявлять неплательщиков налогов в США

США Служба внутренних доходов США (IRS) получила судебное разрешение, предписывающее различным международным курьерским службам выявлять физических лиц, которые имели дело с Панамской компанией, оказывающей инвестиционные и консультационные (название компании не разглашается).

Служба внутренних доходов США (IRS) получила судебное разрешение, предписывающее различным международным курьерским службам выявлять физических лиц, которые имели дело с Панамской компанией, оказывающей инвестиционные и консультационные (название компании не разглашается).Требования IRS относятся к неопределенному кругу лиц (так называемые John Doe summons). Они требуют от Federal Express, DHL, UPS, Western Union, Федерального резервного банка Нью-Йорка, Клиринговой Палаты, и банка-корреспондента HSBC США, предоставить записи о неопознанных американских налогоплательщиках, которые подозреваются в использовании Панамской компании для открытия офшорных банковских счетов, компаний и трастов в период между 2005 и 2013. Такие требования подкреплены решением Окружного Суда Нью-Йорка.

IRS утверждает, что ее подозрения о деятельности Панамской компании появились в результате добровольного раскрытия несоблюдения требований налогового законодательства США одним из налогоплательщиков, которое он сделал с тем, чтобы избежать судебного преследования. Он утверждал, что фирма помогла ему сформировать анонимную компанию в Панаме и контролировать ее активы без фактического владения ими.

В соответствии с заявлениями IRS, компания использует Federal Express, UPS, и DHL, для пересылки корреспонденции своим клиентам в США и использует Western Union, чтобы получать и переводить средства своих клиентов. Таким образом курьерские компании могут иметь необходимые сведения о корреспонденции своих американских клиентов в то время как Федеральный резервный банк, Клиринговая палата, и HSBC США могут иметь записи об их финансовых операциях.

US Department of Justice

Интерес к индивидуальным налогоплательщикам выгоден казне: как Великобритания пополняет казну?

Великобритания

Так называемые «личные» налоговые расследования, направленные на индивидуальных налогоплательщиков, приносят ощутимые результаты. В частности, налоговые поступления в казну за 2014 год увеличились на 39% по сравнению с предыдущим годом, что составило около 236 миллионов фунтов стерлингов дополнительно.

Читать дальше →

ФНС впервые дотянулась до бенефициаров компаний в Голландии

Деофшорзиация в России В начале декабря Арбитражный суд Санкт-Петербурга отклонил жалобу ЗАО «Автотор-Менеджмент» на решение Федеральной налоговой службы (ФНС) по крупнейшим налогоплательщикам №8 о доначислении налога на прибыль за 2010–2011 годы в размере 596,1 млн руб. с учетом штрафов и пени. Текст решения опубликован в картотеке арбитражных дел 12 декабря. Особенностью этого дела стала работа ФНС с офшорами.

В начале декабря Арбитражный суд Санкт-Петербурга отклонил жалобу ЗАО «Автотор-Менеджмент» на решение Федеральной налоговой службы (ФНС) по крупнейшим налогоплательщикам №8 о доначислении налога на прибыль за 2010–2011 годы в размере 596,1 млн руб. с учетом штрафов и пени. Текст решения опубликован в картотеке арбитражных дел 12 декабря. Особенностью этого дела стала работа ФНС с офшорами.Читать дальше →

С 1 января 2015 г. вступает в силу механизм регулирования налогообложения прибыли КИК

Деофшорзиация в России С 1 января 2015 г. вступает в силу механизм регулирования налогообложения прибыли КИК.

С 1 января 2015 г. вступает в силу механизм регулирования налогообложения прибыли КИК. 18 ноября 2014 законопроект о контролируемых иностранных компаниях (КИК) был принят во втором и третьем чтениях в редакции, которая устанавливает более «жесткие» требования по сравнению с версией, принятой в первом чтении и которой мы писали ранее

Новый закон о КИК вводит правила, согласно которым нераспределенная прибыль контролируемых иностранных компаний облагается по правилам и ставкам, предусмотренным российским Налоговым кодексом. Кроме того, закон содержит критерии признания иностранных юридических лиц налоговыми резидентами РФ, а также устанавливает правила, направленные на устранение так называемых транзитных схем с использованием промежуточных компаний для наиболее выгодного применения налоговых льгот.

Читать дальше →

Соглашения об избежании двойного налогообложения, заключенные Израилем

Израиль Коллеги, добрый день!

Коллеги, добрый день!Недавно по роду службы пришлось изучать возможности по инвестированию и государство Израиль. В связи с чем пришлось просматривать соглашения об избежании двойного налогообложения.

На сайте Израильского «минфина» есть отличный раздел со всеми соглашениями, включая тексты соглашений на английском.

Вот ссылка:

Соглашения об избежании двойного налогообложения, заключенные Израилем

Надеюсь будет полезно.

-

+3

- nooffshore

- 31 октября 2014, 16:28

- 0

- 0

Голландские Фонды (Stichtings)

Нидерланды Коллеги, предлагаю ознакомиться с описанием очень интересной корпоративной структуры в Голландии, которая возможно станет очень востребованной после вступления в силу закона о КИК.

Коллеги, предлагаю ознакомиться с описанием очень интересной корпоративной структуры в Голландии, которая возможно станет очень востребованной после вступления в силу закона о КИК.Читать дальше →

Как готовиться к зиме состоятельным иностранцам в Швейцарии? Народ знает…

Швейцария 30 ноября 2014 г. в Швейцарии должен состояться референдум, который поставит точку в вопросе о необходимости отмены льготного режима налогообложения для состоятельных иностранцев (lump-sum taxation).

30 ноября 2014 г. в Швейцарии должен состояться референдум, который поставит точку в вопросе о необходимости отмены льготного режима налогообложения для состоятельных иностранцев (lump-sum taxation). В случае положительного решения указанного вопроса останется не ясным, вступят ли в силу в 2016 г. ограничения указанного режима, принятые еще в 2012 г.

Подобная неопределенность обусловлена тем, что решения референдума должны быть реализованы правительством Швейцарии в течение трех лет. Поэтому уже разработанные меры по ограничению льготы могут быть как признаны своеобразным переходным периодом, так и пересмотрены вновь ввиду общего отказа от предоставления льгот.

Сделать, а потом подумать? Перспективы налогообложения корпоративной прибыли в Люксембурге

Люксембург В свое время компания Amazon на основании решения налогового органа Люксембурга получила льготные условия налогообложения и не уплачивала налог на прибыль от операций в Европе за счет использования особой методики расчета налогооблагаемой прибыли.

В свое время компания Amazon на основании решения налогового органа Люксембурга получила льготные условия налогообложения и не уплачивала налог на прибыль от операций в Европе за счет использования особой методики расчета налогооблагаемой прибыли. Спустя более, чем 10 лет, Еврокомиссия поставила под сомнение обоснованность подобного решения. Если по итогам расследования получение льготных налоговых условий не будет признано несанкционированной государственной поддержкой в ущерб принципа равенства всех частных налогоплательщиков, воспользоваться «налоговым know-how» смогут и иные компании. В противном случае Amazon может лишиться своего льготного статуса и понести соответствующие расходы.

Бюджет «просит» – Дума выполняет: долго ли будут обсуждать новый законопроект о КИК?

Деофшорзиация в России

22 октября 2014 г. в Госдуму РФ был внесен очередной законопроект о КИК, подписанный представителями всех парламентских фракций. В общих чертах проект повторяет инициативы Минфина, однако с учетом пожеланий, высказанных Президентом. Так, к числу контролируемых иностранных компаний отнесены налоговые нерезиденты РФ при условии, что российскому налоговому резиденту в ее уставном капитале принадлежит доля в размере более 25%, или совместно с супругами и несовершеннолетними детьми — более 10%, если доля участия всех лиц, признаваемых налоговыми резидентами РФ составляет более 50%. В переходный период до 01.01.2017 лицо считается контролирующим, если оно владеет совместно с супругами и несовершеннолетними детьми более 50% доли в организации. В этом случае доходы от участия в КИК должны облагаться в соответствии с российским законодательством.

Читать дальше →

Закон о контролируемых компаниях внесен в Госдуму РФ

Деофшорзиация в России Как стало известно законопроект о контролируемых иностранных компаниях (согласно которому россиян обяжут сообщать о владении и контроле над оффшорными и иными иностранными компаниями, а также платить налоги с их нераспределенной прибыли) был внесен в Государственную думу РФ. В случае принятия закон может вступить в силу с 1 января 2015 года

Как стало известно законопроект о контролируемых иностранных компаниях (согласно которому россиян обяжут сообщать о владении и контроле над оффшорными и иными иностранными компаниями, а также платить налоги с их нераспределенной прибыли) был внесен в Государственную думу РФ. В случае принятия закон может вступить в силу с 1 января 2015 годаВ пояснительной записке, размещенной на сайте Госдумы указано, что «Основными целями законопроекта являются создание действенного механизма пресечения использования низконалоговых юрисдикций с целью создания необоснованных преференций и получения необоснованной налоговой выгоды»,

Более подробно о планируемых изменениях в налогообложении прибыли оффшоров, контролируемыми Россиянами, можно прочитать в наших предыдущих материалах:

1. Минфин решил смягчить антиофшорный закон

2. Путин выбрал наиболее жесткий проект закона о контролируемых иностранных компаниях

Кроме того, законопроектом вводится понятие налогового резидентства организаций. Налоговыми резидентами РФ будут признаваться не только компании зарегистрированные в России, но и фактически управляемые из России.