Посты с меткой EU

Великобритания отклонила инициативу ЕС по борьбе с трансграничной налоговой оптимизацией

Великобритания

Великобритания откажется от планов, объявленных в Брюсселе на этой неделе по борьбе с налоговыми уклонениями мультинациональных корпораций, которые достигли промышленных масштабов

David Gauke, финансовый секретарь казначейства, сказал представителям Европейского парламента, что Великобритания не будет принимать меры, чтобы ввести общие правила налогового регулирования. По его словам Великобритания придерживается принципов налоговой конкуренции. Это стало шоком для представителей Европарламента.

Читать дальше →

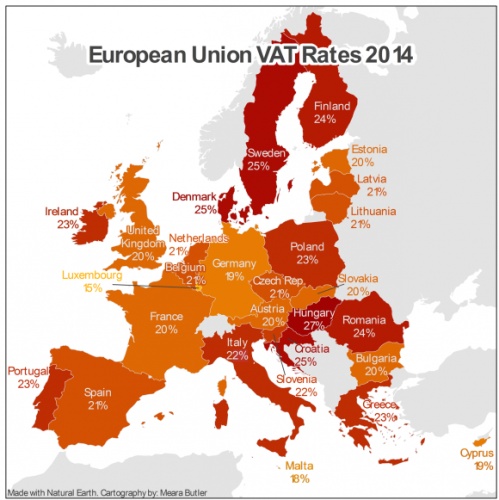

Краткая информация о налогообложении НДС в ЕС

Налогообложение в ЕС

На уровне Европейского Союза существует единое (надгосударственное) регулирование порядка установления и взимания данного налога. Базовым документом, регулирующим порядок налогообложения VAT в ЕС является Директива 2006/112/ЕС от 26 ноября 2006 г. «Об общей системе налога на добавленную стоимость» (далее – Директива). Данной Директивой определяются все ключевые элементы налогообложения VAT, за исключением налоговых ставок, которые устанавливаются каждым отдельным государством ЕС (в пределах, установленных Директивой) и некоторых других вопросов.

Читать дальше →

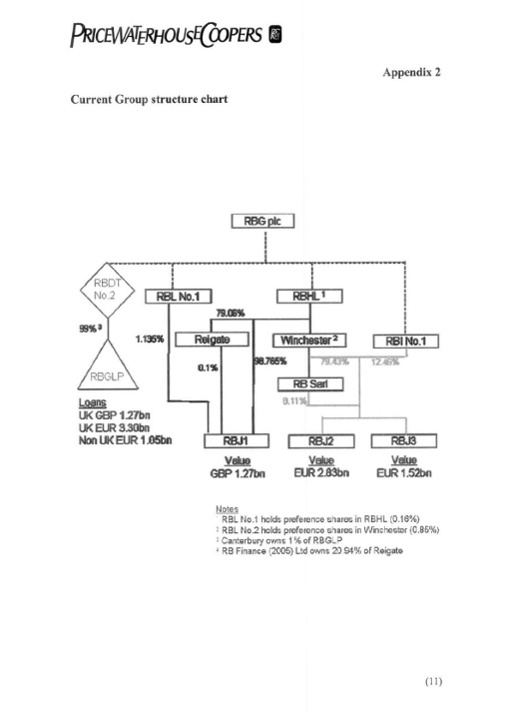

12 схем налогового планирования с использованием Люксембурга

ЛюксембургДиаграммы подготовлены профессионально и имеют непередаваемый шарм для профессионала в области налогообложения.

Внимательно следите за движением IFL (interest free loan, беспроцентный заем) и IBL (interest bearing loan, процентный заем), особенно когда первые превращаются во вторые. Очень эффективный шаг для налогового планирования!

#1. Reckitt Benckiser. Производитель товаров широкого потребления (Бренды Dettol, Air Wick and Vanish)

Читать дальше →

ЕС ужесточает условия применения директивы о дочерних и материнских компаниях (Parent Subsidiary Directive)

Налогообложение в ЕС

Европейский совет принял директиву об общей системе налогообложения дивидендов, выплаченных дочерним и материнским компаниям (Директива о материнских и дочерних компаниях) в 1990 году. Ее разработали, чтобы устранить двойное налогообложение прибыли, распределяемой между материнскими и дочерними компаниями, которые находились в разных странах ЕС. Этот документ освободил «дочки» от уплаты налогов на дивиденды, которые выплачивались материнским компаниям при выполнении ряда необременительных условий (по доле и сроку владения).

В сфере структурирования европейских холдингов указанная директива имела краеугольное значение и позволяла избегать налогообложения дивидендов при их выплате в офшорные юрисдикции при использовании таких популярных холдинговых юрисдикций как Нидерланды, Люксембург, Бельгия и Австрия.

В общем случае структура выглядела так: Бенефициар (пусть будет Россиянин) владеет активами в нашей стране через компанию в Люксембурге, которая подходит ему больше, чем Кипр (например между Люксембургом и Россией существует соглашение о защите инвестиций, которое поможет защитить собственника от незаконного изъятия в России имущества в иностранных судах), где по сути отсутствует налог у источника при распределении дивидендов.

Если холдингом в Люксембурге, в свою очередь, владеет офшорная компания, то при выплате дивидендов из Люксембурга напрямую на офшорную компанию будет удерживаться налог у источника на дивиденды по ставке 15%. Для того чтобы избежать налога у источника рекомендовали ставить над холдингом в Люксембурге промежуточную компанию на Кипре, где, как указано выше, по сути не взимается налог у источника при распределении дивидендов материнской компании в офшоре.

Читать дальше →

Новые правила ЕС о налогообложении электронных услуги с 2015 года

Налогообложение в ЕСПрименению будут подлежать ставки НДС государства-члена ЕС, где находится покупатель услуг.

У поставщиков электронных услуг имеется два варианта регистрации в качестве плательщика НДС:

(1) Компания может на свое усмотрение пройти процедуру регистрации и получения регистрационного номера НДС в каждом из государств-членов ЕС, на территории которых осуществляются/планируются продажи.

(2) Можно воспользоваться упрощенной формой регистрации MOSS (Mini One Stop Shop), которая позволяет выбрать любое из государств-членов ЕС для регистрации и последующей отчетности и уплаты НДС.

Регистрация MOSS уже доступна на порталах налоговых органов государств ЕС.

Продолжение борьбы с незаконной легализацией денежных средств в рамках EC

Деофшоризация в мире По данным МВФ, ОЭСР, ФАТФ объем отмывания денежных средств, в том числе посредством уклонения от налогов, достигает 5% от мирового ВВП. В связи с этим принятие поправок к Третьей Директиве ЕС 2005/60/ЕС о предотвращении использования финансовой системы с целью отмывания денег и финансирования терроризма, которые в настоящее время обсуждает Европейская комиссия, является последовательным и неизбежным шагом.

По данным МВФ, ОЭСР, ФАТФ объем отмывания денежных средств, в том числе посредством уклонения от налогов, достигает 5% от мирового ВВП. В связи с этим принятие поправок к Третьей Директиве ЕС 2005/60/ЕС о предотвращении использования финансовой системы с целью отмывания денег и финансирования терроризма, которые в настоящее время обсуждает Европейская комиссия, является последовательным и неизбежным шагом. Читать дальше →