Сингапур: лучшее соотношение налогов и уровня жизни в Азии

Сингапур

Деофшоризация заставила многих предпринимателей задуматься о возможности релокации и смены налогового резидентства. В этом контексте набирают популярность страны Азии. Предприниматели Казахстана активно осваивают Малайзию: они не только отправляют своих детей на учебу в местные университеты, но и ведут здесь бизнес, приобретают недвижимость. У российских инвесторов и бизнесменов большой интерес вызывают Сингапур и Гонконг. Немало иностранцев живет, трудится и ведет бизнес и в других странах Азии.

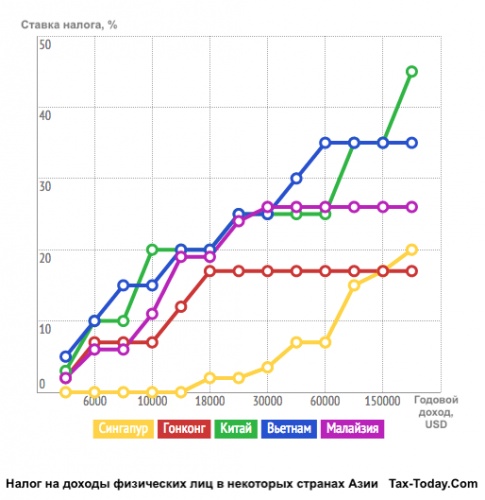

Планируя переезд в новую страну, важно учитывать налоговый аспект, а именно налогообложение доходов физических лиц. Ставка налога на доходы физических лиц в разных странах Азии может варьироваться довольно сильно, в чем прослеживается определенная закономерность.

Читать дальше →

Планируя переезд в новую страну, важно учитывать налоговый аспект, а именно налогообложение доходов физических лиц. Ставка налога на доходы физических лиц в разных странах Азии может варьироваться довольно сильно, в чем прослеживается определенная закономерность.

Читать дальше →

-

+7

- VeronikaKhan

- 29 января 2015, 04:55

- 0

- 0

Процедура банкротства станет доступна для Физических Лиц с 1 июля 2015 года

Деофшорзиация в России

C 1 июля 2015 г. каждый российский гражданин сможет заявить о своем банкротстве. Особенности такой процедуры установлены Федеральным законом от 29.12.2014 N 476-ФЗ «О внесении изменений в Федеральный закон „О несостоятельности (банкротстве)“ …» (далее — Закон).

Читать дальше →

-

+9

- nooffshore

- 23 января 2015, 17:05

- 1

- 0

Новые правила ЕС о налогообложении электронных услуги с 2015 года

Налогообложение в ЕС

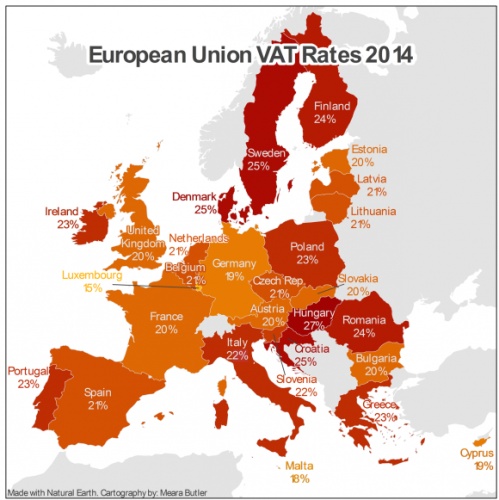

В соответствии с новыми правилами ЕС о налогообложении НДС, с 1-го января 2015 года предоставление всех телекоммуникационных, радио и вещательных услуг или электронных услуг для частных лиц (не являющихся налогоплательщиками НДС) будет облагаться НДС по месту нахождения покупателя услуги.

Применению будут подлежать ставки НДС государства-члена ЕС, где находится покупатель услуг.

У поставщиков электронных услуг имеется два варианта регистрации в качестве плательщика НДС:

(1) Компания может на свое усмотрение пройти процедуру регистрации и получения регистрационного номера НДС в каждом из государств-членов ЕС, на территории которых осуществляются/планируются продажи.

(2) Можно воспользоваться упрощенной формой регистрации MOSS (Mini One Stop Shop), которая позволяет выбрать любое из государств-членов ЕС для регистрации и последующей отчетности и уплаты НДС.

Регистрация MOSS уже доступна на порталах налоговых органов государств ЕС.

Применению будут подлежать ставки НДС государства-члена ЕС, где находится покупатель услуг.

У поставщиков электронных услуг имеется два варианта регистрации в качестве плательщика НДС:

(1) Компания может на свое усмотрение пройти процедуру регистрации и получения регистрационного номера НДС в каждом из государств-членов ЕС, на территории которых осуществляются/планируются продажи.

(2) Можно воспользоваться упрощенной формой регистрации MOSS (Mini One Stop Shop), которая позволяет выбрать любое из государств-членов ЕС для регистрации и последующей отчетности и уплаты НДС.

Регистрация MOSS уже доступна на порталах налоговых органов государств ЕС.

Щвейцария присоединится к атоматическому обмену налоговой информацией в 2018 году

Швейцария

Швейцарский Федеральный Совет запустил два параллельных процесса консультаций по законодательству, которое позволило бы Швейцарии автоматически обмениваться налоговой информацией начиная с 2018 года.

Первые консультации касаются законопроекта связанного с подписанием Швейцарией в октябре 2013 года Многосторонней Конвенции ОЭСР «О взаимной административной помощи в налоговых вопросах». Законопроект должен обеспечить правовую основу для административной помощи между Швейцарией и другими сторонами, подписавшими указанную Конвенцию. Поправки позволят Швейцарии предоставлять налоговую информацию по запросу, добровольно, или автоматически.

Вторые консультации относится к участию Швейцарии в Многостороннем соглашении компетентных органов (MCAA) об автоматическом обмене информацией о финансовых счетах, которое Швейцария подписала в ноябре 2014 года, с целью внедрения положений MCAA в локальное законодательство и начала автоматического обмена информацией.

В целом, законодательные изменения нацелены на обеспечение Швейцарией обмена информацией в соответствии с общим стандартами отчетности, разработанными ОЭСР и Группой 20 (G-20).Федеральный совет заявил, что его решение подписать конвенцию об административной помощи и осуществления глобального автоматического обмена информацией находится в полном соответствии со стратегией развития Швейцарского финансового центра.

Оба процесса консультаций буду продолжаться до 21 апреля 2015 года. Ожидается, что парламентские дебаты по законодательству начнутся этой осенью. Даже с учетом возможного референдума, правовые основы для автоматического обмена информацией могут быть сформированы не позднее конца 2017 года, а первый автоматический обмен тогда состоится в 2018 году.

Международные курьерские службы будут выявлять неплательщиков налогов в США

США Служба внутренних доходов США (IRS) получила судебное разрешение, предписывающее различным международным курьерским службам выявлять физических лиц, которые имели дело с Панамской компанией, оказывающей инвестиционные и консультационные (название компании не разглашается).

Служба внутренних доходов США (IRS) получила судебное разрешение, предписывающее различным международным курьерским службам выявлять физических лиц, которые имели дело с Панамской компанией, оказывающей инвестиционные и консультационные (название компании не разглашается).Требования IRS относятся к неопределенному кругу лиц (так называемые John Doe summons). Они требуют от Federal Express, DHL, UPS, Western Union, Федерального резервного банка Нью-Йорка, Клиринговой Палаты, и банка-корреспондента HSBC США, предоставить записи о неопознанных американских налогоплательщиках, которые подозреваются в использовании Панамской компании для открытия офшорных банковских счетов, компаний и трастов в период между 2005 и 2013. Такие требования подкреплены решением Окружного Суда Нью-Йорка.

IRS утверждает, что ее подозрения о деятельности Панамской компании появились в результате добровольного раскрытия несоблюдения требований налогового законодательства США одним из налогоплательщиков, которое он сделал с тем, чтобы избежать судебного преследования. Он утверждал, что фирма помогла ему сформировать анонимную компанию в Панаме и контролировать ее активы без фактического владения ими.

В соответствии с заявлениями IRS, компания использует Federal Express, UPS, и DHL, для пересылки корреспонденции своим клиентам в США и использует Western Union, чтобы получать и переводить средства своих клиентов. Таким образом курьерские компании могут иметь необходимые сведения о корреспонденции своих американских клиентов в то время как Федеральный резервный банк, Клиринговая палата, и HSBC США могут иметь записи об их финансовых операциях.

US Department of Justice

C 01.01.15 Физические лица резиденты РФ будут обязаны подавать в налоговые органы отчеты о движении средств по своим счетам за рубежом

Деофшорзиация в России С 1 января 2015 года вступают в силу изменения в Федеральный Закон №173-ФЗ «О валютном регулировании и валютном контроле». Теперь физические лица, являющиеся налоговыми резидентами РФ и имеющие банковские счета за рубежом, должны будут обязаны предоставлять в налоговый орган отчет о движении средств по счетам (вкладам) с подтверждающими банковскими документами.

С 1 января 2015 года вступают в силу изменения в Федеральный Закон №173-ФЗ «О валютном регулировании и валютном контроле». Теперь физические лица, являющиеся налоговыми резидентами РФ и имеющие банковские счета за рубежом, должны будут обязаны предоставлять в налоговый орган отчет о движении средств по счетам (вкладам) с подтверждающими банковскими документами.В настоящие время физические лица — резиденты должны только предоставлять по запросу налоговых органов информацию о балансе и выписки с таких счетов.

Форма, а также порядок ее заполнения находятся в стадии рассмотрения и могут поменяться. Предполагается, что отчетным периодом будет являться календарный год, а подавать отчетность будет необходимо в течение 30 дней по окончании отчетного периода. Так, первый отчет в отношении движения средств по счетам (вкладам) в банках за пределами РФ за 2015 год необходимо будет представить до 30 января 2016 года.

Предлагаемая к подаче форма может вызвать значительные сложности для физических лиц при ее заполнении, поскольку данная форма предполагает разделение всех транзакций по типам валютных операций, установленных ЦБ РФ, включая зачисления и списания средств за отчетный период, что может быть весьма затруднительно на практике.

PS: Всех с праздниками!

По материалам EY

Новый критерий в корпоративном налогообложении: «значительное цифровое присутствие»

Деофшоризация в мире В 2013 году Организация экономического развития и сотрудничества (ОЭСР) опубликовала план по борьбе с переносом прибыли и снижением налоговой базы (Base Erosion and Profit Shifting Action Plan).

В 2013 году Организация экономического развития и сотрудничества (ОЭСР) опубликовала план по борьбе с переносом прибыли и снижением налоговой базы (Base Erosion and Profit Shifting Action Plan). Основной целью разработки этого документа стало предоставление государственным органам эффективных инструментов по предотвращению схем минимизации налогообложения, построенных на уклонении от налогообложения в «домашней» юрисдикции, например, за счет вывода доходов через операционные (дочерние) структуры в низконалоговые юрисдикции.

Последовательно развивая заложенные в руководстве идеи, в 2014 году ОЭСР внесла предложение об использовании концепции «виртуального постоянного представительства» на основе понятия «значительное цифровое присутствие». Предполагается, что новый критерий налогообложения будет препятствовать компаниям, осуществляющим бизнес через интернет, уклоняться от налогообложения.

Так, критерий «значительное цифровое присутствие» расширит понятие налогового резидентства. Это позволит «привязать» налоговое резидентство к тому месту, где фактически сосредоточен потребительский рынок. Соответственно, налогообложение будет осуществляться в юрисдикции, в которой находятся именно основные потребители контента, даже если формально лицо, оказывающее такие услуги, с точки зрения традиционного подхода не является налоговым резидентом такой юрисдикции. Как следствие, такое нововведение может повлечь введение налога на источник выплаты дохода в отношении «виртуального постоянного представительства».

Полный отчет ОЭСР по данному вопросу

Продолжение борьбы с незаконной легализацией денежных средств в рамках EC

Деофшоризация в мире По данным МВФ, ОЭСР, ФАТФ объем отмывания денежных средств, в том числе посредством уклонения от налогов, достигает 5% от мирового ВВП. В связи с этим принятие поправок к Третьей Директиве ЕС 2005/60/ЕС о предотвращении использования финансовой системы с целью отмывания денег и финансирования терроризма, которые в настоящее время обсуждает Европейская комиссия, является последовательным и неизбежным шагом.

По данным МВФ, ОЭСР, ФАТФ объем отмывания денежных средств, в том числе посредством уклонения от налогов, достигает 5% от мирового ВВП. В связи с этим принятие поправок к Третьей Директиве ЕС 2005/60/ЕС о предотвращении использования финансовой системы с целью отмывания денег и финансирования терроризма, которые в настоящее время обсуждает Европейская комиссия, является последовательным и неизбежным шагом. Читать дальше →

2018 – год «прозрачной» Швейцарии

Швейцария Правительство Швейцарии официально подписало многостороннее соглашение об обменен информации, разработанное под эгидой ОЭСР, что позволяет приступить к автоматическому обмену информации уже начиная с 2018 г.

Правительство Швейцарии официально подписало многостороннее соглашение об обменен информации, разработанное под эгидой ОЭСР, что позволяет приступить к автоматическому обмену информации уже начиная с 2018 г. Правда, список стран, в отношении которых Швейцария будет непосредственно участвовать в трансграничном налоговом обмене информации будет представлен на утверждение уполномоченных органов позже. Учитывая, что Швейцария стала 52–ой юрисдикцией, которая официально подтвердило намерение соблюдать единый стандарт обмена налоговой информацией, одобренный лидерами G20 на саммите 15-16 ноября 2014 в Брисбене, Австралия, очевидно, что этот список будет обширным.

Предполагается, что до 2018 г. будут внесены изменения в национальное законодательство для обеспечения ежегодного автоматического обмена соответствующей информацией.

-

+2

- nooffshore

- 22 декабря 2014, 00:41

- 3

- 0

«Ожидаемые изменения»: обрадуются ли им инвесторы?

Деофшорзиация в России

Советом Федерации одобрен Федеральный закон «О внесении изменений в часть вторую НК РФ и отдельные законодательные акты РФ». В числе нововведений можно выделить положения о повышении налоговых ставок по дивидендам, которые будут применяться уже с 2015 года.

Читать дальше →