Налогообложение в ЕС

Постов: 3

Краткая информация о налогообложении НДС в ЕС

Налогообложение в ЕС

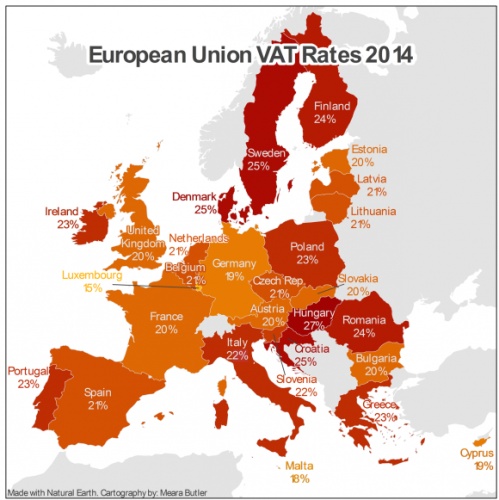

На уровне Европейского Союза существует единое (надгосударственное) регулирование порядка установления и взимания данного налога. Базовым документом, регулирующим порядок налогообложения VAT в ЕС является Директива 2006/112/ЕС от 26 ноября 2006 г. «Об общей системе налога на добавленную стоимость» (далее – Директива). Данной Директивой определяются все ключевые элементы налогообложения VAT, за исключением налоговых ставок, которые устанавливаются каждым отдельным государством ЕС (в пределах, установленных Директивой) и некоторых других вопросов.

Читать дальше →

ЕС ужесточает условия применения директивы о дочерних и материнских компаниях (Parent Subsidiary Directive)

Налогообложение в ЕС

Европейский совет принял директиву об общей системе налогообложения дивидендов, выплаченных дочерним и материнским компаниям (Директива о материнских и дочерних компаниях) в 1990 году. Ее разработали, чтобы устранить двойное налогообложение прибыли, распределяемой между материнскими и дочерними компаниями, которые находились в разных странах ЕС. Этот документ освободил «дочки» от уплаты налогов на дивиденды, которые выплачивались материнским компаниям при выполнении ряда необременительных условий (по доле и сроку владения).

В сфере структурирования европейских холдингов указанная директива имела краеугольное значение и позволяла избегать налогообложения дивидендов при их выплате в офшорные юрисдикции при использовании таких популярных холдинговых юрисдикций как Нидерланды, Люксембург, Бельгия и Австрия.

В общем случае структура выглядела так: Бенефициар (пусть будет Россиянин) владеет активами в нашей стране через компанию в Люксембурге, которая подходит ему больше, чем Кипр (например между Люксембургом и Россией существует соглашение о защите инвестиций, которое поможет защитить собственника от незаконного изъятия в России имущества в иностранных судах), где по сути отсутствует налог у источника при распределении дивидендов.

Если холдингом в Люксембурге, в свою очередь, владеет офшорная компания, то при выплате дивидендов из Люксембурга напрямую на офшорную компанию будет удерживаться налог у источника на дивиденды по ставке 15%. Для того чтобы избежать налога у источника рекомендовали ставить над холдингом в Люксембурге промежуточную компанию на Кипре, где, как указано выше, по сути не взимается налог у источника при распределении дивидендов материнской компании в офшоре.

Читать дальше →

Новые правила ЕС о налогообложении электронных услуги с 2015 года

Налогообложение в ЕСПрименению будут подлежать ставки НДС государства-члена ЕС, где находится покупатель услуг.

У поставщиков электронных услуг имеется два варианта регистрации в качестве плательщика НДС:

(1) Компания может на свое усмотрение пройти процедуру регистрации и получения регистрационного номера НДС в каждом из государств-членов ЕС, на территории которых осуществляются/планируются продажи.

(2) Можно воспользоваться упрощенной формой регистрации MOSS (Mini One Stop Shop), которая позволяет выбрать любое из государств-членов ЕС для регистрации и последующей отчетности и уплаты НДС.

Регистрация MOSS уже доступна на порталах налоговых органов государств ЕС.